Das sagen unsere Kunden

80.000 Euro Kredit: Der Traum vom eigenen Unternehmen

Ein eigenes Unternehmen aufbauen, Arbeitsplätze schaffen und spannende Produkte auf den Markt bringen: Das ist der Traum vieler Arbeitnehmer und Berufsanfänger. Doch die Selbstständigkeit erfordert einiges an Startkapital. Ein Kredit in Höhe von 80.000 Euro reicht für viele Start-ups bereits aus, um den ersten Schritt erfolgreich zu gehen. Welche Voraussetzungen Sie dafür erfüllen müssen, erfahren Sie in folgendem Artikel von FINANZCHECK.de.

Das Wichtigste in Kürze

Der 80.000 Euro Kredit eignet sich für die Gründung kleiner Unternehmen.

Sie können den Kredit auch für andere Anschaffungen verwenden, da Sie keinen Verwendungszweck angeben müssen.

Er ist auch in späteren Unternehmensphasen nützlich, zum Beispiel für Investitionen in Anlagen.

Die Voraussetzungen für Kreditnehmer sind umfangreicher als bei einer geringeren Kreditsumme

Mit dem Kreditvergleich von FINANZCHECK.de finden Sie heraus, welches Angebot passende Konditionen bietet.

Mit dem 80.000 Euro Kredit ein Unternehmen gründen

In der Gründungsphase eines Unternehmens ist der Kreditbedarf besonders hoch. Das gilt für ein kleines Unternehmen im produzierenden Gewerbe ebenso wie für ein Café oder einen Copyshop. Folgende Zielgruppen profitieren von einem Kredit in dieser Höhe besonders:

Gründer

Selbstständige

Freiberufler

Alle Personen mit sehr guter Bonität

Typische Ausgaben betreffen zum Beispiel die Ladenmiete, die Anschaffung von Maschinen oder Büromaterial, die Ausstattung des Lagers oder auch die ersten Lohnzahlungen für ein Team von Mitarbeitern, das sich im Aufbau befindet. Wer rechtzeitig die Kreditaufnahme plant, kann schneller und erfolgreicher in das neu aufgenommene Unternehmertum starten.

Weitere Verwendungszwecke für den 80.000 Euro Kredit

Der klassische Ratenkredit besitzt einen entscheidenden Vorteil unabhängig von der Höhe des Darlehens: Sie können frei darüber verfügen. Haben Sie keinen Verwendungszweck angegeben und ist das Geld bereits ausgezahlt, können Sie auch andere Vorhaben damit finanzieren. Für folgende Zwecke können Sie die Kreditsumme noch verwenden:

Kauf eines Luxusautos

Umfangreiche Sanierungen

Investitionen im Unternehmen

Wann ist eine Kreditaufnahme sinnvoll?

Für Selbstständige ist die Kreditaufnahme in folgenden Situationen sinnvoll:

Sie lohnt sich immer dann, wenn Sie von einem schnellen Umsatzwachstum in der Anfangsphase des Unternehmens ausgehen können. Das bietet Ihnen die Möglichkeit, sich zu entwickeln und mit dem Cashflow den aufgenommenen Kredit schnell wieder zurückzuführen.

Die Aufnahme eines Kredits ist auch dann nützlich, wenn Sie anderweitig keine Geldquellen erschließen können. Finden Sie keinen privaten Finanzier und ist auch in der Familie oder im Freundeskreis niemand verfügbar, der in das Unternehmen investieren kann, ist der Kredit eine gute Alternative.

Zudem ist das Darlehen sinnvoll für Gründer und Selbstständige, die zwar über Kapital verfügen, es aber nicht für die Finanzierung der neuen Gründung liquide machen können.

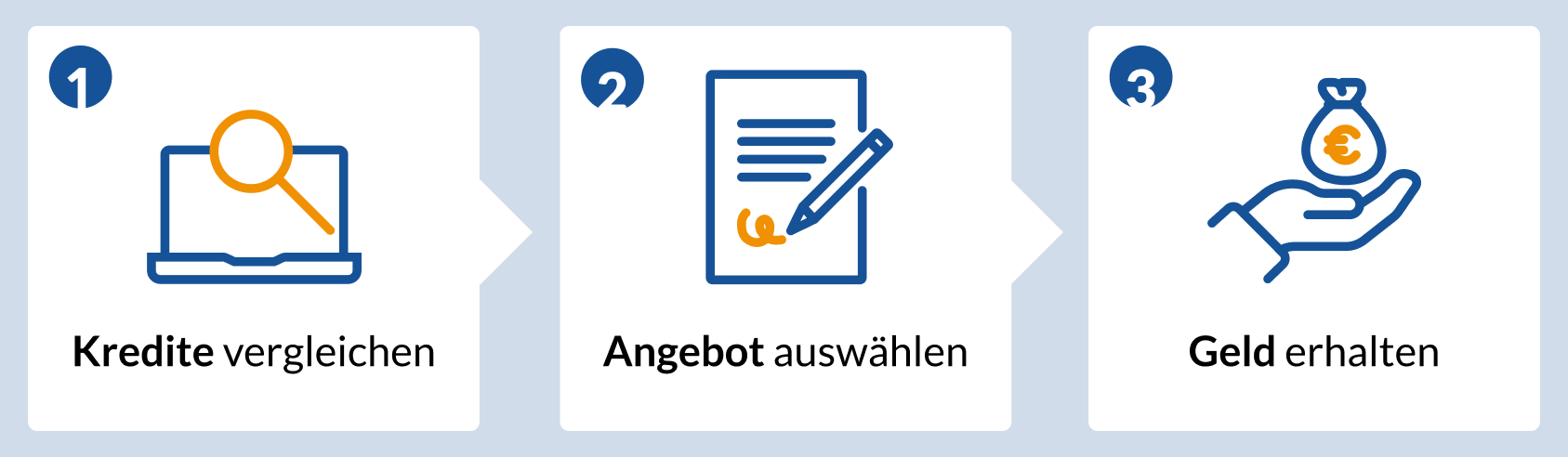

In 3 Schritten zum 80.000 Euro Kredit

Für günstige Konditionen, die zu Ihren Bedürfnissen passen ist ein Kreditvergleich besonders sinnvoll. FINANZCHECK.de bietet Ihnen die Möglichkeit, zahlreiche Kredit miteinander zu vergleichen und in drei Schritten Ihren Wunschkredit zu finden:

1. Vergleichen

Auf dem Markt existieren unzählige Kreditanbieter. Das kann schnell unübersichtlich werden und die Suche nach einem passenden Kredit erschweren. Geben Sie im ersten Schritt die gewünschte Kredithöhe und Laufzeit ein. Nur wenige persönliche und finanzielle Angaben sind erforderlich, um aussagekräftige Ergebnisse zu erhalten.

2. Angebot auswählen

FINANZCHECK.de stellt Ihnen dann eine Übersicht aller Angebote zur Verfügung, die zu Ihren Angaben passen. Somit können Sie das Kreditangebot mit den besten Konditionen auswählen. Achten Sie insbesondere auf den Zinssatz. Bei einer hohen Darlehenssumme haben auch kleine Zinsunterschiede erhebliche Auswirkungen auf die Kosten.

3. Geld erhalten

Nachdem Sie alle Unterlagen eingereicht und sich per PostIdent- oder VideoIdent-Verfahren legitimiert haben, steht Ihrem 80.000 Euro Kredit nichts mehr im Weg. Den Kreditvertrag können Sie per digitaler Signatur unterzeichnen. Die Kreditsumme wird Ihnen dann schon nach wenigen Tagen auf Ihr Konto überwiesen.

Mit PostIdent oder VideoIdent legitimieren

Damit die Bank den Kredit gewähren kann, muss Sie zuerst Ihre Identität bestätigen. Dafür stehen mit PostIdent und VideoIdent zwei Verfahren zur Auswahl:

PostIdent-Verfahren

Dieses Verfahren sieht vor, dass Sie mit dem ausgefüllten Antrag eine Postfiliale aufsuchen und Ihren Personalausweis mitbringen. Ein Mitarbeiter der Post übernimmt die Bestätigung der Identität und sendet Ihre Unterlagen an die Bank weiter.

VideoIdent-Verfahren

Schneller geht es per VideoIdent-Verfahren: Dafür benötigen Sie nur ein Smartphone, einen Laptop oder Tablet mit Kamera und Internetverbindung. Der gesamte Identifikationsprozess läuft rein digital ab. Dieser ist somit in kürzester Zeit abgeschlossen und die Bank kann Ihren Kredit bereits nach wenigen Tagen auf Ihr Konto auszahlen.

Zinsen, Laufzeit, monatliche Rate: Eine Beispielrechnung

Beim Kreditvergleich sollten Sie sich immer das Zusammenspiel von Kreditsumme, Zinsen, Laufzeiten und die daraus resultierenden Monatsraten ansehen. Wir haben beispielhaft mehrere Szenarien mit unterschiedlichen Laufzeiten und Zinsen für den 80.000 Euro Kredit verglichen:

| Kreditbetrag (netto) | Laufzeit | Effektiver Jahreszins | Monatliche Rate | Zinsaufwand |

|---|---|---|---|---|

80.000,00 € | 84 Monate | 3% | 1.057,06 € | 8.793,38 € |

80.000,00 € | 84 Monate | 3,7% | 1.082,49 € | 10.929,29 € |

80.000,00 € | 108 Monate | 3% | 846,16 € | 11.384,76 € |

80.000,00 € | 108 Monate | 3,7% | 872,04 € | 14.180,04 € |

Bei einer hohen Kreditsumme fallen natürlich mehr Zinsen und höhere Monatsraten an. In diesem Fall sind also lange Laufzeiten zu empfehlen: Diese sollten Sie jedoch nur dann eingehen, wenn Sie gleichzeitig ein niedriges Zinsniveau sichern können. Ansonsten steigt der Zinsaufwand stark an.

Diese Voraussetzungen müssen Sie für einen 80.000 Euro Kredit erfüllen

Damit Sie als Kreditnehmer den 80.000 Euro Kredit ohne Umwege und in kürzester Zeit erhalten, müssen Sie einige Voraussetzungen erfüllen. Zudem sollten Sie bestimmte Unterlagen bereithalten, damit die Bank Ihre Identität sowie Ihre Bonität prüfen kann.

Allgemeine Voraussetzungen

Diese allgemeinen Voraussetzungen müssen für die Kreditbeantragung gegeben sein:

18 Jahre oder älter

fester Wohnsitz in Deutschland

Girokonto bei einer deutschen Bank

geregeltes Einkommen und

eine ausreichende Bonität

Unterlagen

Folgende Unterlagen sollten Sie bereithalten:

Personalausweis oder anderes Ausweisdokument

Einkommensnachweis zum Beispiel der letzten drei Monate oder länger

Einkommensteuerbescheide

Nachweise über bereits bestehende Zahlungsverpflichtungen (zum Beispiel andere Kredite)

ggf. Arbeitsvertrag und sich daraus ergebende Absicherung

Zum Vergabeprozess gehört auch eine Abfrage Ihres SCHUFA-Scores. Er erlaubt eine Einschätzung Ihrer Bonität. Je weniger negative Einträge in Ihrer SCHUFA-Akte vorliegen und je regelmäßiger Sie allen finanziellen Verpflichtungen in der Vergangenheit nachgekommen sind, desto höher ist Ihr SCHUFA-Score.

Verhindern negative SCHUFA-Einträge immer die Kreditgewährung?

Nein, das ist nicht der Fall. Der einzelne negative Eintrag senkt lediglich Ihren Score. Sie können aber insgesamt immer noch ausreichend kreditwürdig für einen 80.000 Euro Kredit sein.

Was müssen Existenzgründer für den Kredit zusätzlich mitbringen?

Ein Darlehen in Höhe von 80.000 Euro zu vergeben, ist für die Bank mit einem hohen Risiko verbunden. Das gilt gerade bei Gründungen. Entsprechend umfangreich sind die Voraussetzungen, die an die Kreditvergabe geknüpft sind:

Businessplan: Wenn das Unternehmen noch nicht existiert, können Sie auch keine Bilanzen oder Steuerbescheide vorlegen. Umso wichtiger ist der Businessplan, in dem Sie darlegen, auf welche Weise Sie mit Ihrem Unternehmen Geld verdienen möchten. Ein überzeugender Businessplan stärkt die Zuversicht der Bank, dass sich die Geldvergabe lohnt.

Auftragslage: Haben Sie bereits Kunden in Aussicht und können einige mögliche Aufträge nachweisen? Dann sollten Sie diese der Bank mitteilen.

Sicherheiten: Welche Sicherheiten bieten Sie der Bank? Wenn Sie Kreditraten nicht bedienen, kann die Bank die Sicherheiten verwerten und sich auf diese Weise absichern. Zu den Sicherheiten gehören zum Beispiel Grundstücke, Immobilien, Aktien und Lebensversicherungen sowie Maschinen und Fahrzeuge.

Wussten Sie, dass…

…im Jahr 2020 ca. 135.400 Kleinunternehmen und insgesamt 542.200 Unternehmen gegründet wurden?

80.000 Euro Kredit: Tipps für eine sichere Tilgung

Wie können Sie die Kreditrate rechtzeitig tilgen? Die Sicherstellung der Tilgung ist für Unternehmen besonders wichtig, schließlich gefährdet die Zahlungsunfähigkeit einen ganzen Betrieb mit allem, was daran hängt. Hier finden Sie einige Tipps, die bei der Absicherung der Tilgung helfen:

Laufzeit korrekt wählen

Wählen Sie die Laufzeit nicht zu kurz, dadurch erhöht sich die Kreditrate. Mit einer längeren Laufzeit verschaffen Sie sich mehr Luft und die einzelnen Monatsraten belasten das Budget nicht so stark.

Kreditzinsen beachten

Die Höhe der Kreditzinsen hat entscheidenden Einfluss auf die Kreditkosten. Gerade bei sehr langen Laufzeiten wiegen die Kreditzinsen schwer, weil sie über einen längeren Zeitraum auf die Restschuld zu berechnen sind. Um die Anhäufung hoher Zinskosten über die Zeit zu vermeiden, können Sie entweder die Laufzeit kürzer wählen oder anfänglich konsequent nach Angeboten mit niedrigen Zinsen suchen.

Auf Sondertilgungen achten

Häufig haben Sie gerade dann viel Geld, wenn eine Tilgung gar nicht vorgesehen ist. Achten Sie daher auf Kreditangebote, die Ihnen nach Möglichkeit Sondertilgungen einräumen. Erhalten Sie überraschend eine hohe Zahlung, können Sie diese außerplanmäßig für die Rückführung des Darlehens einsetzen, ohne eine Vertragsstrafe zahlen zu müssen.

Was passiert, wenn man den Kredit nicht zurückzahlen kann?

Ergeben sich während der laufenden Geschäftstätigkeit Umsatzeinbrüche, kann es dazu kommen, dass Sie die Kreditraten nicht mehr tilgen können. In diesem Fall sollten Sie umgehend das Gespräch mit der Bank suchen. Das Kreditinstitut hat ein Interesse daran, dass Sie rückzahlungsfähig bleiben.

So ist es zum Beispiel möglich, die Tilgung für eine gewisse Zeit auszusetzen. Oder es erfolgt eine Anpassung und Verlängerung der Laufzeit mit dem Ziel, die Monatsrate zu senken. Die Wiederherstellung der bisherigen Kreditkonditionen erfolgt, sobald sich Ihre Geschäfte wieder normalisiert haben. Die Banken sind hier häufig recht kooperativ.

Haben Sie Fragen zum 80.000 Euro Kredit oder benötigen Unterstützung bei der Beantragung? Unsere Kreditspezialisten sind auch persönlich für Sie da: Täglich von 08:00 bis 20:00 Uhr unter der kostenfreien Hotline 0800 433 88 77.

Häufig gestellte Fragen

Kann ich einen 80.000 Euro Kredit ohne SCHUFA erhalten?

Die Kreditaufnahme ohne SCHUFA-Auskunft ist zwar möglich, sie weist aber den Nachteil extrem hoher Zinsen auf. Außerdem sind die SCHUFA-freien Angebote eher auf kleinere Kredite ausgerichtet.

Welche Möglichkeiten der Förderung existieren?

Der Staat fördert Gründer über die eigne Kreditanstalt für Wiederaufbau (KfW). Der ERP-Gründerkredit sieht zum Beispiel bis zu 125.000 Euro für Gründungsvorhaben vor. Doch auch diesen Kredit müssen Sie zurückzahlen und dafür eine Reihe von Voraussetzungen erfüllen. Daher ist ein normaler Ratenkredit eine gute Alternative.

Was ist Venture Capital?

Hierbei handelt es sich um Geld, das Ihnen Wagniskapitalgeber zur Verfügung stellen. Diese Finanzierung richtet sich an etablierte Unternehmen und nicht an Gründungen.

Was unterscheidet den 80.000 Euro Kredit vom Firmenkredit?

Firmenkredite richten sich ebenfalls an Selbstständige, Freiberufler und Gewerbebetriebe. Der Firmenkredit ist aber in erster Linie für die Weiterentwicklung bereits bestehender Unternehmen vorgesehen, er richtet sich nicht an Gründungen.

Weitere Kreditarten von Finanzcheck

Finanzcheck bietet viele unterschiedliche Arten von Krediten an. Ob für ein Auto, eine Umschuldung oder Ihr Gewerbe – hier gibt es günstige Kredite für jeden Verwendungszweck. Darüber hinaus ist unser Kreditangebot auf verschiedene Personengruppen ausgerichtet. Ob Angestellte, Rentner oder Azubis – nutzen Sie unseren Kreditvergleich, um den passenden Kredit zu finden.

Haben Sie auf dieser Seite nicht das gefunden, was Sie gesucht haben? Dann könnte Sie das interessieren:

Patrick Reuter

Patrick Reuter, Diplompolitologe für internationale Beziehungen, hat seit über 20 Jahren Erfahrungen und Expertise in der Banken- und Versicherungswirtschaft. Bereits vor seiner Anstellung bei Finanzcheck.de war Patrick Reuter Experte für Beitrags- und Leistungsrecht von privaten und gesetzlichen Krankenversicherungen. Seit 2012 ist Patrick Reuter das Herzstück von Finanzcheck.de wenn es um das Wissen auf dem deutschen Kreditmarkt und die bestmögliche Beratung für unsere Kunden geht.

Sparen Sie über 35% mit Finanzcheck: Vgl. der eff. Jahreszinssätze neuer (lt. Bundesbank) mit den über Finanzcheck vermittelten Krediten 2020. Mehr Infos

0,68% Zinsen: 2/3 aller Kunden erhalten bei einem Nettodarlehensbetrag 50.000,00 €; 60 Monate Laufzeit; 7,99% effektiver Jahreszins; 7,71% p.a. gebundener Sollzins; 60 mtl. Raten zu je 1.006,93 €; 60.415,84 € Gesamtbetrag; Vereinigte Volksbank Raiffeisenbank eG, Darmstädter Str. 62, 64354 Reinheim. (§17 PAngV)